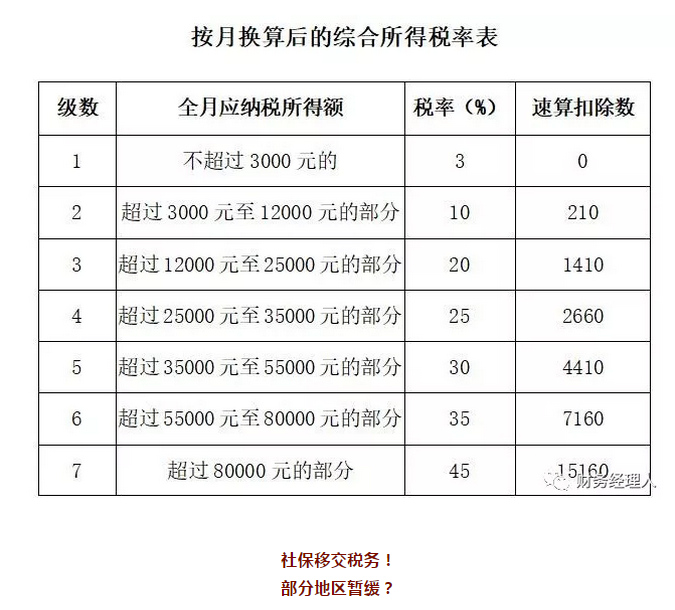

财务人注意!2019起,5件事大变!工资+社保+税收优惠+汇算清缴+注销!海珠人网站:源自网络 财务第一教室2019-02-03 第二部份 2、企业向非居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得时,应当按以下方法按月或者按次代扣代缴个人所得税: ①非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额。 ②劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额,适用按月换算后的非居民个人月度税率表(《个人所得税税率表三》)计算应纳税额。 ③劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。 ④非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得应纳税额=应纳税所得额×税率-速算扣除数

三、年终奖个税优惠可再用3年

、居民个人取得全年一次性奖金,在2021年12月31日前,可以以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。计算公式为: 应纳税额=全年一次性奖金收入×适用税率-速算扣除数 2、居民个人取得全年一次性奖金,可以选择并入当年综合所得计算纳税。 3、自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

按照党中央、国务院决策部署,今年12月10日前要完成社会保险费和第一批非税收入征管职责划转交接工作,自2019年1月1日起由税务部门统一征收各项社会保险费和先行划转的非税收入。

但是,有消息称,从2019年1月1日起,机关事业单位养老保险和城乡居民养老保险征收职能,先行移交至税务部门管理,而企业养老保险征收职能目前将暂缓移交,留待有关配套政策和制度完善后,再行移交。

综合湖北、山西等多地税务机关发布的公告,我们得出以下结论: 1、公告只规定了机关事业单位养老保险,每月15日前向税务部门申报缴纳。 2、城乡居民基本养老保险,交由税务部门征收后,维持原有代收渠道不变。 3、公告未说明企业养老保险(城镇职工养老保险)移交税务机关征收具体情况。 4、具体征收方式,预计未来会有更多省市税务部门出台相关文件予以说明。 小编认为,暂缓将养老保险移交税务机关,能为部分企业留下一段适应新征管政策要求的缓冲期,是件好事。 汇算清缴必看 纳税申报表大变! 企业所得税年度纳税申报表(A类,2017年版)大改,汇算清缴18张申报表出现变化。

申报表变化情况如下: 一、大幅度修订的表单 1、《企业所得税年度纳税申报基础信息表》(A000000) (1)将原分布在附表中的基础信息整合到本表。 (2)调整和补充了填报项目。 (3)修改了表单名称,将原《企业基础信息表》名称调整为《企业所得税年度纳税申报基础信息表》,明确基础信息表的用途。 2、《资产损失税前扣除及纳税调整明细表》(A105090) 根据资产损失相关资料改为由企业留存备查的规定,结合后续管理的需要,对表单行次进行了重新设计。 3、《企业所得税弥补亏损明细表》(A106000) (1)表单中增加“前六年度”至“前十年度”行次,满足高新技术企业和科技型中小企业的填报需要。 (2)增加“弥补亏损企业类型”等列次。 (3)将原表单中的“以前年度亏损已弥补额——前四年度”等5列简并为“用本年度所得额弥补的以前年度亏损额——使用境内所得弥补”和“用本年度所得额弥补的以前年度亏损额——使用境外所得弥补”2列。 4、《境外分支机构弥补亏损明细表》(A108020) 将“以前年度结转尚未弥补的实际亏损额”和“结转以后年度弥补的实际亏损额”项目,由原各6列精简为各1列,不再要求纳税人分年度填报明细情况。 二、局部调整的表单 1、《纳税调整项目明细表》(A105000) (1)将第41行“(五)有限合伙企业法人合伙方应分得的应纳税所得额”修订为“(五)合伙企业法人合伙人应分得的应纳税所得额”。 (2)修订第44行“六、其他”的填报说明,明确执行新收入准则纳税人的填报规则。 2、《职工薪酬支出及纳税调整明细表》(A105050) (1)修订第2行第5列“股权激励税收金额”的填报规则,规定第2行第5列按第2行第2列金额填报。 (2)修订第5行第5列“按税收规定比例扣除的职工教育经费税收金额”与第5行第7列“按税收规定比例扣除的职工教育经费累计结转以后年度扣除额”的表间关系,规定第5行第5列按本表第1行第5列×税收规定扣除率后的金额,与第5行第2+4列金额的孰小值填报,第5行第7列按第5行第2+4-5列金额填报。 3、《资产折旧、摊销及纳税调整明细表》(A105080) (1)将原表单中的第11行至第13行整合为1行。 (2)将附列资料“全民所有制改制评估增值政策资产”名称修订为“全民所有制企业公司制改制资产评估增值政策资产”。 4、《免税、减计收入及加计扣除优惠明细表》(A107010) 调整了免税收入相关填报项目的内容和行次。 5、《研发费用加计扣除优惠明细表》(A107012) (1)将原表单的“基本信息”相关项目调整至《企业所得税年度纳税申报基础信息表》(A000000)中。 (2)根据财税〔2018〕64号文件取消企业委托境外研发费用不得加计扣除限制的规定,修订“委托研发”项目有关内容,将原行次内容细化为“委托境内机构或个人进行研发活动所发生的费用”“委托境外机构进行研发活动发生的费用”“其中:允许加计扣除的委托境外机构进行研发活动发生的费用”“委托境外个人进行研发活动发生的费用”,并调整表内计算关系。 6、《所得减免优惠明细表》(A107020) 根据财税〔2018〕27号规定,增加“七、线宽小于130纳米的集成电路生产项目”和“八、线宽小于65纳米或投资额超过150亿元的集成电路生产项目”两项内容。 7、《减免所得税优惠明细表》(A107040) (1)整合“受灾地区农村信用社免征企业所得税”政策的填报行次。 (2)根据财税〔2018〕44号规定,将第20行项目名称修订为“二十、服务贸易类技术先进型服务企业减按15%的税率征收企业所得税”。 (3)根据财税〔2018〕27号规定,增加“二十六、线宽小于130纳米的集成电路生产企业减免企业所得税”和“二十七、线宽小于65纳米或投资额超过150亿元的集成电路生产企业减免企业所得税”两项内容。 8、《高新技术企业优惠情况及明细表》(A107041) 将原表单“基本信息”的部分项目调整至《企业所得税年度纳税申报基础信息表》(A000000)中。 9、《软件、集成电路企业优惠情况及明细表》(A107042) (1)将原表单“基本信息”的部分项目调整至《企业所得税年度纳税申报基础信息表》(A000000)中。 (2)调整“减免方式”“获利年度开始计算优惠期年度”项目的填报方式。 10、对以上相关表单的填报说明进行了相应修订。 三、仅填报说明进行修订的表单 1、《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000) (1)修订“利润总额计算”部分的填报说明,明确采用一般企业财务报表格式(2018年版)的纳税人相关项目的填报规则。 (2)规范分支机构(须进行完整年度纳税申报且按比例纳税)第31行“实际应纳所得税额”的填报规则。 (3)根据附表的调整情况,对表间关系进行了相应调整。 2、《投资收益纳税调整明细表》(A105030) 修订第9行“九、其他”的填报说明,明确执行新金融准则纳税人本行的填报规则。 3、《境外所得税收抵免明细表》(A108000) (1)明确选择“不分国(地区)不分项”境外所得抵免方式的纳税人,不再填报第1列“国家(地区)”。 (2)将第14列“本年可抵免以前年度未抵免境外所得税额”的填报规则修订为:填报表A108030第13列金额。 四、进行了内容优化的项目 1、封面 将“纳税人统一社会信用代码(纳税人识别号)”修订为“纳税人识别号(统一社会信用代码)”,删除“法定代表人(签章)”等项目,与其他税种申报表保持一致。 2、《企业所得税年度纳税申报表填报表单》 <p style="background: rgb(255, 255, |